数字化转型赋能绿色金融发展

释放数智新动能,构建绿色金融数字生态体系

邮储银行“十四五”规划纲要、“十四五”IT规划提出科技赋能战略,全面加速数字化转型;健全“金睛“信用风险监控系统功能,借助大数据等金融科技手段,减少环境和气候信息不对称。制定数字化转型专项领域行动方案,纳入绿色金融数字化转型任务,构建绿色金融数字生态体系。

为解决当前绿色金融市场交易活动中信息不对称问题,提升环境气候信息可得性和精准度,加强对绿色项目和绿色资产识别能力,精准支持绿色低碳循环经济发展,邮储银行依托 “金睛“信用风险监控系统(以下简称“金睛”系统),收集、整理和分析政府和企业公开的环境信息,搭建环境信息数据库,依托公众环境研究中心(IPE)的动态环境绩效评价 (DEPA)解决方案,从污染防治、环境管理、社会监督等角度对企业的环境表现开展动态评估,快速高效识别企业的环境信用风险,提升信贷管理的效率和效能。

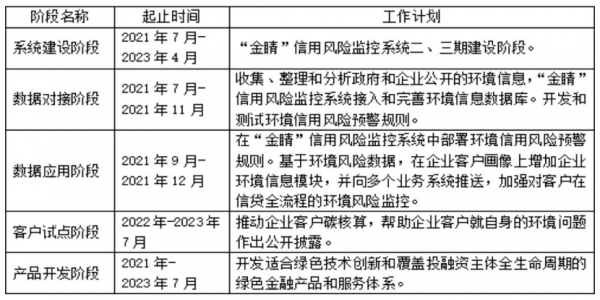

2022年1月,邮储银行“基于大数据技术的绿色信贷服务”项目纳入中国人民银行金融数据综合应用项目试点。总行成立金融数据综合应用试点项目推进工作组,由邮储银行总工程师任组长,授信管理部负责人及业务骨干任组员,负责统筹组织推进,每两周向中国人民银行报送项目建设推进情况。具体目标规划与完成时间节点如表1所示。

表1项目规划

本方案已经实现以下四个目标:

一是提升环境气候信息的可得性和精准度,缓解绿色金融市场交易活动中信息不对称问题。“金睛”系统部署企业环境信息模块,接入公众环境研究中心蔚蓝地图等外部环保数据,加强对客户在信贷全流程的环境风险监控。

二是建立绿色智能识别模型,提高对绿色项目和绿色资产识别能力,精准支持绿色低碳循环经济发展。运用人工智能技术,让机器学习各类绿色金融统计标准,建立高效的、可持续完善升级的绿色智能识别引擎,提高绿色识别的准确率。在信贷业务平台内置环境效益测算模型,将银保监会118个环境效益专业测算模型嵌入系统,实现对绿色项目的环境效益测算,达到对环境效益进行动态监测、精准计算。

三是推动企业碳核算,识别和修复自身环境问题并做出公开披露。邮储银行与公众环境研究中心合作,应用温室气体排放核算平台(lnsBlue)积极有序推动企业碳核算工作。截至2022年末,累计完成2182户企业碳核算,累计295户企业在邮储银行的引导下,对过往出现的环境违规问题进行了公开披鸳;200余户客户借助蔚蓝地图平台和工具,测算并披嫘了季度新鲜水量、废水、温室气体排放量等能源数据。该项工作已纳入人民银行《绿色金融市场简报》宣传推广。

四是提升应用金融科技管理环境、气候和社会风险的能力,开发适合绿色技术创新和覆盖投融资主体全生命周期的绿色金融产品和服务体系。积极创新和推广可持续发展挂钩债券融资、可持续发展挂钩贷款等产品。如,在北京金融资产交易所为某电力集团承销全国首单可持续发展挂钩债融5亿元,该挂钩目标达成后,预计可实现二氧化碳减排91.5万吨;率先为某控股煤业集团、某热电有限责任公司发放可持续发展挂钩贷款。引入了温室气体排放核算平台(lnsBlue)测算的企业碳排放量,福建省南平市分行首创“绿色信贷评分卡”,并将评分情况作为绿色创新产品准入、提高授信额度、享受优惠利率等差异化政策的依据, 2022年1月被福建省绿色金融改革试验工作领导小组评为第二批绿色金融改革可复制创新成果。2022年6月获评福建省十大金融创新项目中三类项目。

好文章,需要你的鼓励

亚马逊全新通用型EC2 M8a实例正式发布

AWS与AMD联合发布Amazon EC2 M8a实例,搭载第五代AMD EPYC处理器,最高频率4.5GHz。相比M7a实例性能提升30%,性价比提升19%。支持最高192个vCPU和768GB内存,网络带宽达75Gbps,EBS带宽60Gbps。适用于Web托管、微服务架构、数据库等通用工作负载,已在美国俄亥俄、俄勒冈和欧洲西班牙区域上线。

香港中大联合牛津等名校:AI视频已能完美骗过人工智能检测,连顶级模型都认不出真假

香港中文大学等顶尖院校联合研究发现,当前最先进的AI视频生成技术已能制作出连顶级检测系统都无法识别的假视频。研究团队开发了Video Reality Test平台,测试结果显示最强生成模型Veo3.1-Fast的假视频仅有12.54%被识别,而最强检测系统Gemini 2.5-Pro准确率仅56%,远低于人类专家的81.25%。研究还发现检测系统过度依赖水印等表面特征,音频信息能提升检测准确性,但技术发展已对信息真实性判断带来严峻挑战。

IBM推出SAP迁移管理工具应对2027年系统升级截止期

IBM发布了适用于SAP的IBM咨询应用管理套件,利用生成式和代理AI简化并加速现代化进程。SAP传统ECC系统支持将于2027年结束,但目前仅45%的组织已迁移到新的S/4HANA系统。IBM的工具可创建符合客户标准的特定代码更改,提供主动监控和影响分析。然而分析师指出,迁移工具未能解决核心问题:价值创造,因为客户需要处理多年积累的ECC系统定制化技术债务。

Google DeepMind让AI画图快了一半,“预览模式“让创作者告别漫长等待

Google DeepMind团队提出了革命性的"扩散预览"模式,通过ConsistencySolver技术实现AI图像生成的"预览+精修"工作流程。该技术能在5-10步内生成高质量预览图像,与传统40步完整生成保持高度一致性,用户体验测试显示总体时间节省近50%,大大提高了创作效率和创意探索的自由度。

企业AI价值实现的五大人力准备障碍

企业AI PC普及将在2026年放缓

AI闪耀中国!联想天禧AI亮相吴晓波科技人文秀

亚马逊全新通用型EC2 M8a实例正式发布

IBM推出SAP迁移管理工具应对2027年系统升级截止期

博通AI硬件收入激增65%,VMware业务稳健增长

英伟达发布Nemotron 3开源模型助力可扩展多智能体系统

从AI到模拟对抗,网络安全桌面演练今年有了新变化

Equity 2026年预测:AI智能体崛起、重磅IPO与风投行业变革

英伟达护城河难撼动,Gemini无法击败OpenAI

山河为证,荣誉加冕,华为乾崑助传祺向往S9首次智行中国顺利收官

全国首批10城菁彩Vivid影厅启幕,《山河故人》重映见证影像新纪元